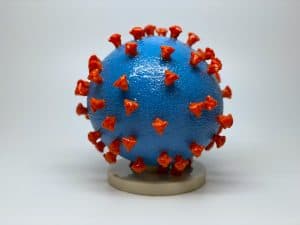

Chris Macklin, d’Assetz Capital, explica com el prestador P2P va gestionar el llibre de préstecs de la plataforma durant la pandèmia COVID-19

Chris Macklin, Director de riscos de Assetz Capital, un prestador entre iguals que origina préstecs garantits, ha proporcionat una actualització del llibre de préstecs.

Chris Macklin, Director de riscos de Assetz Capital, un prestador entre iguals que origina préstecs garantits, ha proporcionat una actualització del llibre de préstecs.

Com es va assenyalar en una publicació al blog d’Assetz Capital, Macklin va explicar com la plataforma va gestionar el llibre de préstecs durant la pandèmia COVID-19 i va compartir una actualització sobre les mesures de tolerància que s’han pres per donar suport als prestataris de la plataforma i també per ajudar a salvaguardar les inversions..

Tal com ha confirmat l’equip d’Assetz Capital:

“A l’abril de l’any passat, després de buscar comentaris dels nostres prestadors, vam establir mesures per oferir tolerància als nostres prestataris, per ajudar-los a suportar-los en els difícils temps que ens esperen. Això implicava contactar amb ells per proporcionar l’opció d’ajornar les amortitzacions i els interessos durant un període inicial de tres a sis mesos, que es va ampliar després per a aquells que necessitessin suport addicional “.

L’equip d’Assetz Capital va assenyalar a més que, tot i que hi havia restriccions regionals durant el període previ a Nadal de l’any passat i els tancaments nacionals, han vist “una reducció substancial del nombre de prestataris que necessiten tolerància, sobretot promotors immobiliaris”.

Assetz Capital ha afegit que segueix sent un moment difícil per als prestataris de certs sectors com el comerç al detall no alimentari, el lleure i l’hostaleria i que la companyia continua treballant en cooperació amb ells per esbrinar els reptes als quals s’enfronten tot oferint una tolerància contínua allà on són capaços de fer aquests allotjaments.

Assetz Capital també va assenyalar:

“Com a prestador amb garantia immobiliària, val la pena destacar que el nostre llibre de préstecs està ponderat en relació amb els préstecs de promoció avalats per la propietat, que representen al voltant del 50% del nostre valor total del llibre de préstecs actual. El major impacte en el desenvolupament del negoci es va notar ben aviat durant el primer tancament. Al març de 2020, hi havia una gran incertesa que va provocar llocs tancats, interrupció dels subministraments i retards en la planificació, de manera que inevitablement vam tenir alguns prestataris que ens demanaven suport durant aquest temps. Tanmateix, després d’aquest període inicial, mitjançant paquets d’assistència governamentals i una solució i una solució en la gestió dels prestataris, hem vist la reobertura de la gran majoria dels llocs, tot i que les vendes de propietats continuen a bon ritme malgrat la contínua recessió econòmica “.

Assetz Capital també va esmentar que la seva exposició als llocs “més afectats” del centre de la ciutat també és bastant modesta. El seu enfocament generalment s’ha centrat en els suburbis de les ciutats i més enllà, amb aproximadament el 88% de l’habitatge que financen fora de Londres i el sud-est, va confirmar la companyia. També van assenyalar que aquest enfocament regional fora dels centres de la ciutat “ha donat força relativa al rendiment global del llibre de préstecs”.

Assetz Capital va afegir que, dels clients comercials restants (Comercial / Buy To Let / Bridging), hi havia, al principi, una proporció bastant elevada de prestataris que requerien o desitjaven la tolerància durant el segon trimestre del 2020, que després “continuava donant més suport al quart més enllà d’això. ” A mesura que les restriccions van començar a disminuir a finals del 2020, molts van poder “contribuir més i satisfer part dels seus interessos i amortitzacions de préstecs”, va revelar Assetz Capital. L’empresa també va assenyalar que “les perspectives dels prestataris dels sectors més afectats, que representa una proporció relativament baixa del llibre, encara són incertes i estem treballant amb ells de prop per oferir acords a mida on siguin necessaris per donar-los suport temps difícils “.

Assetz Capital ha afegit:

“Hem vist nivells de suport del govern sense precedents durant aquest període que ha disminuït l’impacte en molts dels nostres prestataris. La introducció del Coronavirus Business Interruption Loan Scheme (CBILS) ha significat que hem estat capaços de finançar els trams restants de préstecs de desenvolupament existents on eren elegibles i hem pogut proporcionar nous préstecs als prestataris que necessiten finançament durant aquest difícil període “.

Altres iniciatives governamentals del Regne Unit com l’esquema de furlough i les subvencions / préstecs de suport empresarial també “han ajudat a alleujar alguns dels problemes als quals s’enfronten els prestataris i han permès a molts d’ells avaluar els seus negocis i reestructurar-los en conseqüència”, ha confirmat Assetz Capital.

També van esmentar que, pel que fa al desenvolupament, les vendes “continuen a un ritme constant, cosa que ha estat facilitada en certa part per la reducció de l’impost de timbre per als compradors d’habitatges”. El mercat segueix sent “molt pròsper” amb el nombre d’aprovacions hipotecàries per a la compra de propietats al Regne Unit al seu “nivell més alt des d’agost de 2007. (Font: Bank of England)”.

Assetz Capital va continuar:

“A més dels esquemes governamentals, hem estat treballant amb els prestataris que necessiten més suport mitjançant la posada en marxa de solucions que no augmentin el perfil de risc del préstec per sobre d’un nivell raonable i no augmentin la possibilitat que el prestatari fracassi en prendre en excés de deute o afectant la seva capacitat per amortitzar el préstec. També prenem una visió de la viabilitat a llarg termini del prestatari, utilitzant la nostra experiència i el que està passant al mercat, de manera que puguem determinar l’estratègia que volem emprar per a aquest préstec en particular. Com a part d’aquest procés, posem solucions als prestadors mitjançant un vot dels prestadors ”.

A l’hora d’invertir en préstecs P2P, sempre hi ha un equilibri entre risc i recompensa i, tot i que s’adopten mesures de suport per als prestataris, sempre hi ha el risc que determinats préstecs caiguin en el procés de recuperació, motiu pel qual hi ha risc de pèrdua de capital, Assetz Capital assenyalat.

La companyia afirma que la diferència entre Assetz Capital i diverses altres plataformes peer-to-peer és que són prestadors garantits per la propietat, de manera que tenen actius de seguretat “tangibles” en cada préstec. Assetz Capital també va esmentar que si un préstec en particular no es troba en dificultats, és feina o responsabilitat dels seus equips de gestió de carteres i recuperacions “maximitzar les recuperacions, minimitzar les pèrdues i aconseguir el millor resultat per als nostres prestadors”.

(Nota: per obtenir més informació, consulteu aquí.)

Assetz Capital va concloure en la seva actualització, amb data 17 de febrer de 2021:

“Tot i que encara hi ha moments incerts per endavant, el desplegament de la vacuna significa que hi ha esperances per controlar aquesta pandèmia. …. continuarem oferint suport als nostres prestataris allà on sigui necessari i us farem participar, els nostres prestadors, en els passos que fem. “

El prestador també va confirmar que revisava constantment el seu apetit creditici i que s’acostaven a “reiniciar nous préstecs” fora de CBILS, mitjançant el compte de préstecs manuals (MLA) i els comptes d’accés. Això es farà perquè Assetz Capital estigui en condicions de “donar suport a empreses encara més bones i dignes de crèdit perquè invertiu a mesura que sortim d’aquest turbulent cicle econòmic”.

Assetz Capital es va llançar després de la crisi financera del 2008 i va néixer “de la necessitat d’oferir solucions de finançament a aquelles empreses que no poguessin accedir als fons dels bancs del carrer”, va confirmar la companyia. Van afegir que aquest ethos “segueix sent el nucli” del que fan i que tenen la intenció de continuar donant suport a les empreses britàniques quan “més ho necessiten”, alhora que proporcionen als seus prestadors “un retorn just de les seves inversions de capital”.

Facebook

Facebook Twitter

Twitter