Top ti Fintech-forudsigelser for 2020

Til mine Fintech-venner er dette min 4. årlige “Top Ti” Fintech-forudsigelse. Jeg startede denne tradition på Crowdfund Insider tilbage i januar 2017.

Når vi siger farvel til et utroligt Fintech-år i 2019, ser jeg endnu en seismisk ændring i 2020 for vores branche. En der kunne stave slutningen på Fintech som vi kender det.

Før vi ankommer, skal vi se på, hvordan jeg gjorde det sidste år. Her er linket til mine 2019 forudsigelser, og lad os gennemgå dem en efter en:

10. Korrektion af markedet for forbrugerudlån (Welp). Jeg tog fejl med denne. Præsident Trumps aggressive standpunkter mod Federal Reserve betalte sig. Renterne er stadig på et lavt niveau, og antallet af beskæftigelser er stærkt. På trods af handelsafdelinger med resten af verden er det amerikanske forbrugermarked stadig stærkt. Folk låner stadig i en utrolig hastighed. Ifølge Feds, den samlede forbrugerrevolverende kredit er over en billion dollar og vokser med 5% + årlig sats.

9. Stigningen af gældssaneringsvirksomheder (Welp). Det er bare et spørgsmål om tid, hvor de billioner dollars kommer hjem og borger. Under en afmatning er konkurs og tvangsauktioner typisk løsningerne for folk, der ikke kunne komme ud af gælden. Der er ikke for mange Fintechs, der tænker over dette, fordi de fleste af dem (og deres grundlæggere) endnu ikke har set en økonomisk cyklus. At hjælpe folk med at komme ud af gælden kan være en ting i den nærmeste fremtid, men vi har ikke set meget udvikling i år på Fintech-fronten for at gøre folk klar til den næste økonomiske cyklus.

8. Subprime långivere glæder sig (Sand). Vi har set en masse aktivitet foregå mellem prime og subprime-udlån i 2019. Lige i dag fortalte nogen mig om det SeedFi.com en anden subprime-långiver, der er bakket op af Evolve Bank, der sigter mod at hjælpe de 100 millioner amerikanere, der lever lønseddel, til lønsedlen. Virksomheder som Dave, Earnin, PayActiv sigter alle mod at låse din optjente løn op, men den faktiske apr kan variere.

7. Det er Credit Unions tur (Welp). Jeg tog fejl ved dette. Kreditforeninger forsøger stadig at være relevante i dagens Fintech-fyldte verden. Uanset om det er deres ledelse eller deres medlemskabsmandat, har jeg stadig ikke set nogen innovation fra EU-banker eller kreditforeninger. CULytics og deres konferencer får ordet derude, der bygger bro mellem Fintech og Credit Unions. Du bør tjekke dem ud. Interessant nok blev jeg medlem af en ”teknologidrevet” kreditforening, og oplevelsen har kun været forfærdelig.

6. Studieudlån stiger (Sand). Denne er interessant, sidste år nævnte jeg SixUp fra San Francisco som en af de nye aktører på markedet. Imidlertid kom der noget nyt på markedet via Income Share Agreement, der fanger stor opmærksomhed i medierne. Virksomheder som meratas.com, StudentFinance.com, vemo.com ændrer den måde, hvorpå undervisningen finansieres. Indkomstandeleaftaler udsætter i det væsentlige hele undervisningen, og den studerende betaler kun, når han / hun er lønnet beskæftiget. Tjek dem ud.

5. Lodret finansiering vil dominere (Sand). Point of Sale-finansiering er al raseri nu. Usikrede personlige lån er iboende risikable, fordi pengene går direkte til forbrugeren. Disse finansieringsmodeller for salgssteder giver penge i hænderne på læger, handlende, installatører, og deres kreditrisikoprofiler ser meget bedre ud. Patientfinansiering, finansiering af solenergi og ovennævnte finansiering af studenterundervisning Fintech dukker op overalt for at konkurrere med traditionelle tilbud. Vi vil se mange affirm.com look-alikes, der er målrettet mod specifikke industrier.

4. Biometri kommer (igen) (Sand). Ansigtsgenkendelse og social kreditvurdering skaber bølger over hele verden. At få dit ansigt analyseret af Macys sikkerhedskameraer måske være årtier væk, vi er lidt okay med at have en enhed som Alexa (Amazon) og HomePod (Apple) eller værre, dine telefoner sidder tommer væk fra din seng og lytter konstant til dit hvert ord …

3. Gennembrud i omkostninger at erhverve (Sand). Amazon, Uber, Facebook er blot nogle af eksemplerne i år, der kom ind i Fintech. Denne uge siger bankledere nu, at Big Tech er deres sande konkurrence og ikke Fintech. Hvorfor? Omkostningsomkostninger. Facebook har 2,45 milliarder brugere, og Chase kan have 20-30 millioner kunder.

2. A.I. Overalt (Sand). Dette er skræmmende sandt. Elon Musk sagde, at AI er menneskehedens største eksistentielle trussel. Vi ser nu A.I. brugt i sundhedsvæsenet, vores strafferetlige system og mere. De iboende fordomme i disse uddannede modeller bliver en dødelig spiral i den nærmeste fremtid. De Forenede Nationers næste AI For Good-konferencer finder sted i Genève, Schweiz den 4.-8. Maj 2020. Vi kan kun håbe, at der vil være standarder, der skal følges.

1. Fødslen af mikrofintechs (Welp). Bortset fra Bekræft og nogle af de nyligt udformede finansieringsplatforme for salgssteder, har vi ikke set en stor adoption i Micro-Fintechs. For det meste tror jeg, at Fintech-infrastrukturer ikke er ved modenhed, der gør det muligt for nogen handlende at oprette deres egne finansieringsmuligheder for at undgå gebyrer og afgifter fra eksisterende løsninger såsom kreditkort. Retningsbestemt tror jeg, at dette skal ske. Det skal være lige så let som at tilmelde sig Gmail for handlende at oprette og starte en egen finansieringsportal.

Seks ud af ti er ikke så dårligt for 2019. Store teknologier som Facebook og Uber, der kommer ind i Fintech på en større måde, stjal virkelig de store Fintech-overskrifter.

Uden yderligere ado er her mine top ti Fintech-forudsigelser i 2020.

10. Fintechs død. Fintech, som et buzzword vil være død. Fintechs idealer, infrastruktur, data og software bliver dog allestedsnærværende, og de fleste forbrugere vil ikke være opmærksomme (eller skulle de være interesserede) i, at de bruger Fintech til at komme igennem deres daglige mål. Big Tech er den nye Fintech. FAANG’er (Facebook, Amazing, Apple, Netflix og Google (Alfabet)) kommer alle ind i Fintech inklusive Uber. Min nummer 3 forudsigelse i 2018 er endelig i opfyldelse.

9. Biometri. Din nethinde, stemme og ansigt bliver din nye betalingsmetode. De fleste af os bruger Apple og Samsungs Face ID til at låse op for vores enheder. Det er bare et spørgsmål om tid (et trin fjernet) fra at bruge dit ansigt til at foretage betalinger. Prøv dette med din iPhone, når du har en chance. “Hej Siri, kan jeg foretage en betaling?” Og se hvad der sker. For nylig deltog jeg i LendIt Latin America Fintech-konferencen i Miami, og der er en opstart ved navn Facenote, der bruger dit ansigt som betalingsmetode. Tjek dem ud kl https://facenote.me/

8. Abonnementer overalt. Jeg forudsiger, at vi snart bliver nødt til at abonnere på kredit eller visse betalingsmetoder. Vi er allerede modtagelige for alle mulige abonnementer fra Netflix til PreCheck i lufthavnen. Det er ikke langt fra at betale et månedligt gebyr for at have garanteret adgang til kredit. Et par udvalgte betaler for et årligt kreditkortgebyr, masseadoption kommer snart.

7. Alt finansieres. Alt, hvad der er af enhver værdi, hvad enten det er et produkt eller en tjeneste, skal finansieres til afbetaling. Uanset om det er en valgfri operation eller en seks måneders kodeskole, vil der være en finansieringsmulighed tilgængelig for alt, hvad der er forbrug. Der vil være infrastrukturvirksomheder, der sammensætter tegning, betaling og låneservice på ét sted og gør det tilgængeligt uden eller til en lav pris for alle handlende, overalt.

6. Monolitter. Der vil være et firma, der finansierer alt, hvad du laver. Bankerne gør et forfærdeligt stykke arbejde med at erobre din tegnebogsandel, selvom det har været deres mantra i de sidste 30 år. Banker ved simpelthen ikke, hvornår du har brug for kredit, eller når du køber varer og tjenester. Paypals nylige køb af honning er fremadrettet, og de bliver muligvis din one-stop-shop, men jeg tæller ikke ud af Google, Amazon eller Apple for den sags skyld.

6. Monolitter. Der vil være et firma, der finansierer alt, hvad du laver. Bankerne gør et forfærdeligt stykke arbejde med at erobre din tegnebogsandel, selvom det har været deres mantra i de sidste 30 år. Banker ved simpelthen ikke, hvornår du har brug for kredit, eller når du køber varer og tjenester. Paypals nylige køb af honning er fremadrettet, og de bliver muligvis din one-stop-shop, men jeg tæller ikke ud af Google, Amazon eller Apple for den sags skyld.

5. De Forenede Nationers kredit. Der vil være et kreditbureau, der styrer dem alle. Fragmenteringen af kreditfiler på tværs af flere bureauer og specifikt kun negativt bureauer begrænser verdens økonomi. Da menneskelig migration bliver mere udbredt, følger folks økonomiske sundhedsregistreringer ikke nødvendigvis med på turen. Efter at have arbejdet igennem privatlivets fred og politiske spørgsmål er et verdensomspændende kreditbureau absolut nødvendigt for at måle ens kreditværdighed. Det er skræmmende, men det skal ske. Kina har været i spidsen for at indsamle hver bit information fra deres borgere. Hvis du ikke scorer godt, er du forbudt fra noget så simpelt som at bruge offentlig transport. Der er bestemt masser af moralske og etiske spørgsmål, der skal diskuteres her, men mangel på information er bestemt et stort bidrag til manglende adgang til kredit.

4. Nye skinner. Visa, Mastercard, Discover, Amex og ACH / Wire clearinghuse har været dominerende på betalingsscenen i årtier. Med Libra fra Facebook vil en ny form for valuta, der kører på en mere sofistikeret jernbane som blockchain, vinde os over. Når vi foretager en betaling i dag, tænker vi ikke på, hvem der ejer betalingsskinnerne eller de lag af gebyrer, som sælgere og forbrugere skal betale. Disse nye skinner vil være overalt, og en helt ny række funktioner og fordele bliver de nye standarder for udveksling af lagret værdi.

3. Forskrifter. Da Fintech går ind i sin gyldne tidsalder, en sætning, der er opfundet af Ron Suber, er regulering ved at indhente. Fra crowdfunding-regler til, hvordan en akkrediteret investor defineres, regulerende organer rundt om i verden har travlt med at indhente innovationer, der sker omkring os. Regulering er pr. Definition en størrelse, der passer til alle sæt regler, der pr. Definition hæmmer innovation. Når vi ser på Fintech-regler, der sker i Latinamerika, var de fleste idéer til innovation, men når regulatorer lægger blæk på papir, bliver lovene endnu et derivat af bankbestemmelser, der forbyder enhver konkurrence og innovation. Fejlagtig regulering kommer til betalinger og udlån. Det vil nulstille os til endnu et årti og efterlade os længere bag andre nationer.

2. Fremkomsten af Fintech i Mellemøsten og Afrika. De ofte glemte regioner i verden denomineret af konflikter og stærk tillid til energi, da det centrale element i deres økonomi vågner op til Fintech. Vi vil se udviklingen svarende til Fintech Bay Initiative ledet af nationen Bahrain at overskriften nye Fintech-udviklinger i denne region i verden. I 2020 vil vi se meget mere samarbejde mellem Fintech og Big Tech-virksomheder i de dele af verden sammen med deres lokale regeringer for at udvikle nye måder at give adgang til bank, kredit og betalinger til deres borgere.

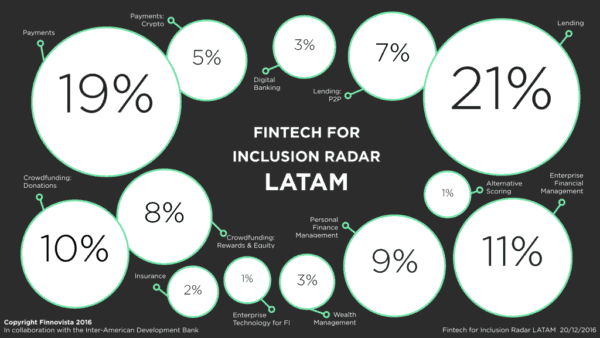

1. Brasilien og LatAm. Hvis du ikke har haft chancen for at læse min serie om Latinamerika Fintech-udvikling. Se dem her og her. Brasiliens befolkning når op på 220 millioner mennesker i de næste 10 år, og det er en økonomi, der brøler for at dominere den internationale scene. BRICS (Brasilien, Rusland, Indiske, Kina og Sydafrika) er de største nye nationale økonomier. Disse fem lande består af 40% af verdens befolkning, 20% af verdens BNP samt 27% af verdens jordoverflade. Den brasilianske og LatAm Fintech-scene er rødglødende med Softbank, der investerer meget i disse landes infrastruktur. Jeg forudsiger, at 2020 vil være et udbrudsår for Brasilien som Fintechs innovationscenter, og ordet på gaden er, at nogle af disse LatAm Fintech-virksomheder nu ser Texas og Florida som deres nye slagmarker for vores Fintech-fremtid.

1. Brasilien og LatAm. Hvis du ikke har haft chancen for at læse min serie om Latinamerika Fintech-udvikling. Se dem her og her. Brasiliens befolkning når op på 220 millioner mennesker i de næste 10 år, og det er en økonomi, der brøler for at dominere den internationale scene. BRICS (Brasilien, Rusland, Indiske, Kina og Sydafrika) er de største nye nationale økonomier. Disse fem lande består af 40% af verdens befolkning, 20% af verdens BNP samt 27% af verdens jordoverflade. Den brasilianske og LatAm Fintech-scene er rødglødende med Softbank, der investerer meget i disse landes infrastruktur. Jeg forudsiger, at 2020 vil være et udbrudsår for Brasilien som Fintechs innovationscenter, og ordet på gaden er, at nogle af disse LatAm Fintech-virksomheder nu ser Texas og Florida som deres nye slagmarker for vores Fintech-fremtid.

Indtil næste gang, vi ses i 2021.

Tim

Timothy Li er Seniorbidragyder for Crowdfund Insider. Li er grundlæggeren af Kuber, MaxDecisions, en Alkemi. Li har over 15 års Fintech-brancheerfaring. Han brænder for at ændre økonomi og banklandskab. Kuber lanceret Væske, et kreditopbyggende produkt designet til universitetsstuderende til at låne op til $ 500 rentefrit. Kubers 2. produkt Mobilend er et ægte gældskonsolideringsprodukt, der sigter mod at sænke gælden for alle amerikanere. MaxDecisions giver finansielle institutioner den nyeste A.I. og maskinindlæringsalgoritmer og Alkemi er en moderne avanceret hvid-mærket udlånsplatform, der driver nogle af de bedste Fintech-virksomheder i verden. Li underviser også på University of Southern California School of Engineering.

Facebook

Facebook Twitter

Twitter