Rapport: Bitcoin-pris i stigende grad opdrevet af institutionelle investorer

Rapport: Bitcoin-pris i stigende grad opdrevet af institutionelle investorer

Bitcoins pris bliver i stigende grad holdt op og bestemt af investorer, antyder ny forskning. Data indsamlet af analysefirmaet TIE viser, at bitcoin handler på et højeste niveau i forhold til dets sociale medieaktivitet, hvilket indikerer, at nylige stigninger og bevægelser i bitcoin-prisen ikke kommer fra detailinvestorer.

Samtidig afslører andre nylige data og forskning også en tilstrømning af institutionelle investorer til bitcoin-markedet. Fra en vækst i den realiserede grænse for bitcoin til ekspansionen i bitcoin-trust, tyder mest tilgængelige information på, at institutioner gradvist øger deres eksponering for bitcoin, især når coronaviruspandemien og det økonomiske fald fortsætter.

Dette er meget gode nyheder for Bitcoin. Ikke alene vil institutionel interesse hjælpe med at skubbe bitcoinprisen højere i det lange løb, men det vil tjene til at give kryptovalutaen større almindelig legitimitet. Til gengæld vil vi i sidste ende se flere detailinvestorer handle med bitcoin og mere samlet vedtagelse.

Bitcoin-pris og nye handlende

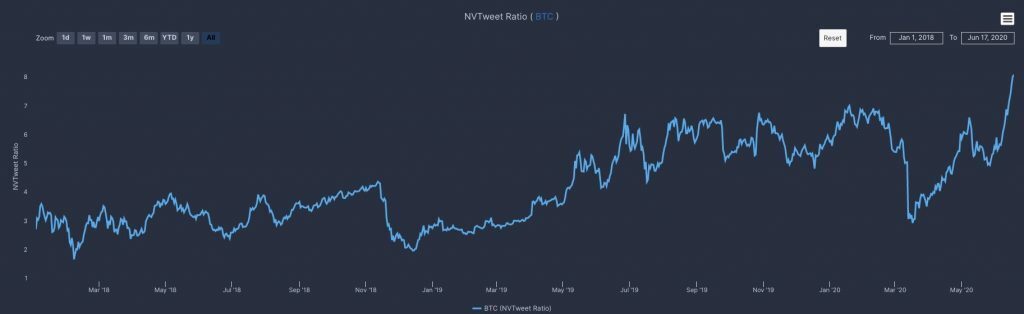

Sidste uge, New York-baserede kryptoforskningsfirma The TIE indsendt et diagram hvilket indikerer, at bitcoin “handler på et højeste niveau i forhold til dets sociale aktivitet.”

Kilde: Twitter / The TIE

Hvad ovenstående diagram måler, er bitcoin-prisen i forhold til tweets om bitcoin. Dybest set er prisen på bitcoin steget forud for de sociale mediers aktivitet siden slutningen af maj. Ifølge The TIE kan dette “tyde på, at BTC nu er mere drevet af institutionel handel, da markedsværdien stiger hurtigere end den sociale volumen.”

I sig selv er et sådant forhold muligvis ikke den mest pålidelige indikator for institutionel interesse i bitcoin. Andre datakilder understøtter imidlertid TIE’s fortolkning af, hvad der i øjeblikket sker på bitcoin-markedet.

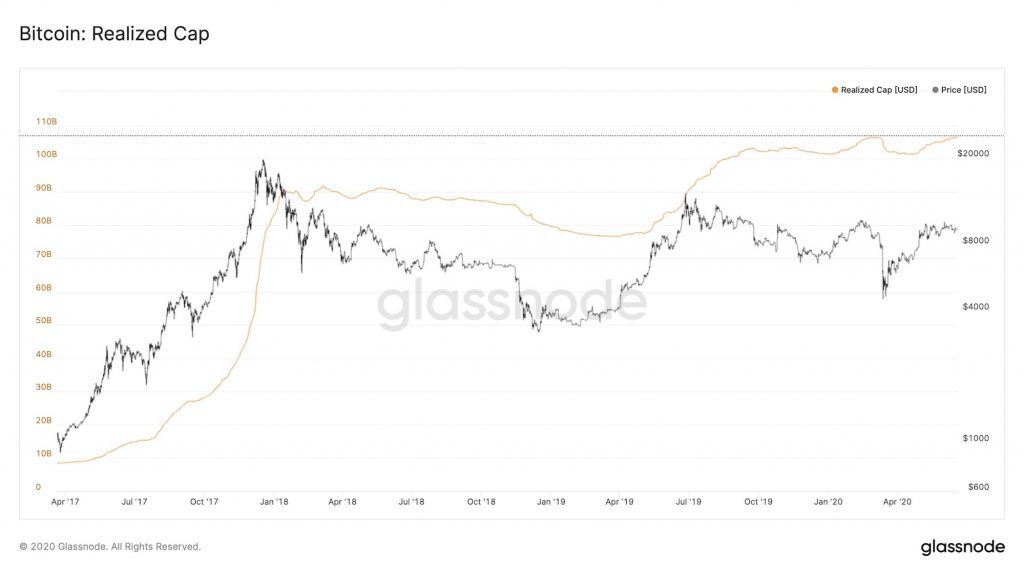

Også i sidste uge, Glassnode offentliggjorte data viser, at bitcoins realiserede hue også har ramt en heltidshøjde. Sammenlignet med den samlede markedsværdi er det realiserede cap-mål den pris, som alle bitcoins sidst blev handlet med. Med andre ord, hvis langt størstedelen af minearbejdede bitcoins sidst flyttede tilbage, da prisen var $ 1 (i 2011), ville den realiserede loft være meget lav. Omvendt, hvis de fleste bitcoins flyttede for nylig, da prisen lå tæt på $ 10.000, ville den realiserede loft være meget højere.

Kilde: Glassnode

Dette er præcis, hvad Glassnode fandt. Bitcoins realiserede loft er nu $ 106,63 mia. Og passerer det tidligere rekord, der blev sat i marts. Kort sagt handles der mere bitcoin, hvilket tyder på, at nye handlende kommer ind på markedet.

Selvfølgelig kan nye handlende ikke nødvendigvis være institutionelle forhandlere. Imidlertid viser vidnesbyrd fra børser selv, at mange af de nye bitcoin-investorer faktisk er institutionelle. Dette er nøjagtigt hvad Kraken CEO Jesse Powell fortalte Bloomberg sidste uge.

Kilde: Twitter

Ligeledes, CME Group har rapporteret en rekordstor interesse for bitcoin-optioner i juni og endda slå rekorder, der blev sat i maj omkring Bitcoin-halveringen. Hvad der er vigtigt ved dette er, at CME har en tendens til at blive begunstiget mere af institutioner snarere end detailinvestorer, så det er endnu et tegn på voksende interesse fra verden af ’traditionel’ finansiering.

Kilde: Twitter

Faktisk, CMEs bitcoin-optioner blev tidoblet mellem 11. maj og 10. juni, stiger til $ 373 millioner fra $ 35 millioner.

Lignende vækst er observeret i bitcoin futures interesse for Bakkt, Bitfinex, Kraken, og FTX. Samlet set indikerer sådanne bevægelser en stadig stigende institutionel interesse i bitcoin. Igen er dette bakket op af andre data med Fidelity Digital Assets ‘2020 Institutional Investors Digital Assets Survey konstaterer, at 58% af amerikanske institutionelle investorer har en positiv eller neutral holdning til digitale aktiver, op fra 43% sidste år.

Nye institutionelle Bitcoin-tjenester

Nye tjenester til institutionelle investorer lanceres for at udnytte denne opmuntrende tendens. Til gengæld hjælper de med at fremskynde det ved at give institutioner et middel til selv at se, at de kan tjene på bitcoin.

For eksempel lancerede Grayscale Investments en bitcoin-fond i januar. Det er målrettet mod institutionelle investorer og er blevet udvidet betydeligt i de seneste måneder. Siden 11. maj, det har købt bitcoin svarende til 150% af den samlede minedrift siden halveringen. Det spiser langsomt markedet op drevet af stigende efterspørgsel fra institutionelle kunder.

Ikke overraskende er der lanceret andre fonde i de seneste måneder for at få adgang til de samme institutionelle markeder. Depotfirma BitGo lancerede en institutionel handelstjeneste i slutningen af maj, mens kapitalforvaltningsfirmaet Wilshire Phoenix planlægger at starte en bitcoin-fond så snart det får tilladelse fra Securities and Exchange Commission.

Det ser ud til, at et voksende antal institutioner, med den globale økonomi stadig i en usikker situation, begynder at se bitcoin som en afdækning mod risiko og inflation. Veteran hedge fund manager Paul Tudor Jones indrømmede i maj, at 2% af hans aktiver er i bitcoin, og det er nu sandsynligt, at andre vender sig om til hans synspunkt.

Men hvad er konsekvenserne for at øge den institutionelle interesse for bitcoin? For det første har det holdt bitcoin-prisen op. Selvom aktivitet på sociale medier – og også handelsvolumener – er i øjeblikket nede, den øgede efterspørgsel fra institutioner holder bitcoin-prisen flydende. Hvis og når markedet opvarmes i de kommende måneder, vil denne efterspørgsel hjælpe prisen på bitcoin stige endnu højere.

Parallelt med, jo mere offentligheden hører om institutioner og ‘eksperter’, der kommer ind på bitcoin-markedet, jo mere vil den være villig til at gøre det samme. Og med mere detailhandel og institutionelle investorer, kan bitcoin-prisen virkelig kun bevæge sig i en retning på lang sigt.

Facebook

Facebook Twitter

Twitter